[뉴스콤 장태민 기자] NH투자증권은 14일 "2025년에도 금리 인하 기대와 경기 불확실성이 공존하는 가운데 종합 원자재 투자에 대한 ‘중립(Neutral)’ 의견을 제시한다"고 밝혔다.

황병진 연구원은 '2025년 원자재시장 전망 보고서'에서 " 미국의 트럼프 2기 행정부 출범, ‘Drill, Baby, Drill’ 정책 이행에 따라 전 세계 석유시장의 공급 증가세 부담이 더욱 가중될 것"이라며 이같이 밝혔다.

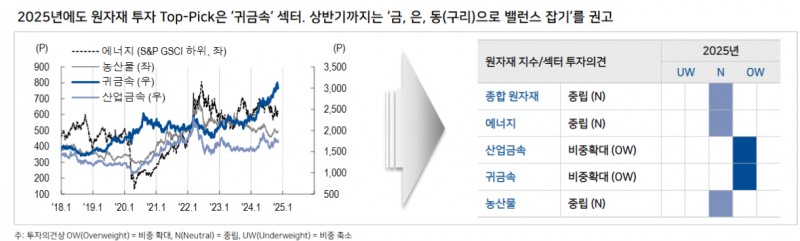

황 연구원은 "이에 이 기간 국제 유가의 하방 압력이 불가피해 에너지 섹터가 절반 이상을 차지하는 종합 원자재 지수(S&P GSCI 기준)의 성과를 압박할 것"이라고 예상했다.

미 연준의 통화정책 기조가 ‘긴축‘으로 선회하지 않는 한 금(Gold) 가격 강세 전망이 유효하다고 밝혔다. 따라서 귀금속 섹터를 원자재 투자 Top-Pick으로 제시했다.

미국, 중국 등의 재정정책 확대가 예상되는 상반기까지는 글로벌 경기 전망상 ‘연착륙’ 기대가 유효하다고 밝혔다.

이 기간 통화정책 ‘완화‘ 기조는 기대 인플레이션을 지지, 실질 금리의 하향 안정세를 견인해 원자재 시장에서는 금과 은, 동(구리) 가격이 동반 상승하는 ‘인플레이션 헤지(Inflation Hedge)’ 장세가 나타날 것"이라고 예상했다.

그는 "이에 상반기까지는 에너지(종합 원자재)보다 ‘금, 은, 동으로 원자재 포트폴리오 내 밸런스 잡기’를 권한다"고 덧붙였다.

다음은 황 연구원이 제안한 원자재 섹터별 전망이다.

I. 에너지[중립] Ramp Up! Baby, Ramp Up!

▶ 전 세계 수요 성장세 둔화 속 트럼프 2기 ‘Drill Baby, Drill’ 정책, OPEC+ 증산(增産) 여력 등으로 석유 시장의 공급 오버행 경계심이 심화되었다. 전 세계 석유 시장의 공급망을 훼손시키는 지정학적 위험이 고조되지 않는 한 국제 유가의 배럴당 80달러(WTI 기준)선 돌파 가능성이 점차 낮아질 전망이다. 또한 70달러선 방어가 쉽지 않을 것으로 예상된다.

▶ 한편 미국 천연가스 가격은 백만BTU당 2달러선 하방경직성을 거듭 확인했다. 2025년에는 LNG 수출 확대 모멘텀과 계절성(한파, 난방 수요 등)에 주목, 한시적인 ‘트레이딩 기회(2~4달러 구간)‘를 예상한다.

II. 귀금속[비중 확대]: 되돌림은 없다!

▶ 연준 주도의 통화정책에서 ‘긴축(Tightening)’으로의 선회가 없는 한 귀금속 섹터에 대한 ‘비중 확대‘ 전략이 유효하다.

▶ 9월 FOMC를 기점으로 ‘완화(Easing)’로 전환된 미 연준의 정책 기조하 ETF 중심의 투자 자금이 본격 순유입 추세를 보이고 있다. 한 해 동안 30% 이상 높아진 가격 부담 속 장신구 소비 둔화와 달리, 경기와 물가 불확실성에 대응해온 투자들과 중앙은행(외환보유고 다변화) 주도의 금 매수세도 유효하다. 2025년 금과 은 가격은 온스당 각각 3,000달러와 45달러 돌파를 목표로 할 전망이다.

III. 산업금속[비중 확대]: 트럼프 2.0 시대에도 핵심 광물

▶ 트럼프 2기 행정부 출범에도 ‘미국 전역의 전력 부족을 해소하기 위한 인프라 투자’ 기대가 유효하다. AI 열풍(데이터센터), 전력망 투자 등은 미국뿐만 아니라 중국(최대 금속 소비국)과 여타 지역들에서도 확대되는 양상이다. 즉 에너지 전환 속 장기 산업금속 수요 낙관론은 유효하다.

▶ 고질적인 G2 간 갈등이 다시 부각되고 있으나 타이트한 전 세계 광산 공급 여건 장기화 속 전력 인프라向 수요 모멘텀이 최대 소비국(중국)을 둘러싼 불확실성을 상쇄 가능하다. 이에 구리와 알루미늄이 주도하는 산업금속 섹터의 강세 전망은 2025년에도 유효하다.

IV. 농산물[중립]: 단단한 바닥 다지기

▶ 2025년 1분기까지 라니냐(La Nina) 기후가 예상되나 ‘농산물, 특히 3대 곡물 가격의 상승 반전을 논하기는 아직 이르다’고 판단된다.

▶ 소프트 시장과 차별화된 곡물 시장의 수급과 가격 방향성이 2년 연속 지속되는 가운데 전 세계 옥수수와 대두, 소맥 파종과 작황, 수확에서 ‘공급 차질(축소)’을 초래할 심각한 기상 이변이 부재한 상황이다. 그보다 미국산 곡물 수출 개선세와 중국 수입 회복 등에 기인한 곡물 시장의 가격 하방경직성이 기대된다. 이에 2025년에도 농산물 투자에 대한 ‘중립 (Neutral)’ 의견을 유지한다.

장태민 기자 chang@newskom.co.kr